6. 8. 2024.

Do prije samo nekoliko tjedana situacija na globalnim tržištima bila je fenomenalna. Stopa inflacije je padala, dionički indeksi su iz dana u dan dosezali nove rekordne vrijednosti, investitori i špekulanti na burzama su govorili o početku novog zlatnog doba produktivnosti i gospodarskog rasta do kojeg će dovesti umjetna inteligencija, Federalne rezerve su najavljivale spuštanje kamatnih stopa što je uzrokovalo dodatan optimizam među investitorima, a društvene mreže su bile pune postova ulagačkih gurua o isplativosti ulaganja u ETF-ove koji prate dioničke indekse. A onda je došlo do nagle promjene.

U samo tri dana japanske dionice su u prosjeku pale 20-ak posto, a pad od 12,4% u ponedjeljak bio je najveći jednodnevni pad još od davne 1987. godine.

Što je uzrokovalo pad dionica?

Dva su uzroka pada. Prvi je činjenica da su dionice rasle praktički bez predaha od početka godine i po mnogim kriterijima su postale precjenjenje. Nakon velikog rasta, često dođe do barem privremenog pada jer ponestane novih ulagača koji su spremni u nedogled plaćati sve veću i veću cijenu dionica. Drugi razlog je podizanje kamatnih stopa od strane japanske centralne banke do kojeg je došlo prošlog tjedna. To je tek drugi puta da su referentne kamatne stope u Japanu rasle još od 2007. godine, a japanske kamatne stope su vrlo bitne špekulantima na burzama.

Naime, budući da je zaduživanje u japanskim jenima već desetljećima bilo skoro pa besplatno (kamatne stope su bile blizu nule), špekulanti bi se zadužili u Japanu i taj novac ulagali u dionice i obveznice diljem svijeta. Ideja iza ove ulagačke strategije je sljedeća: Ako se u Japanu može zadužiti po 1% godišnje i taj novac uložiti u primjerice američke dionice i na njima u prosjeku ostvarivati prinos od recimo 7% godišnje, nakon što se kredit vrati, ulagaču ostaje čista zarada od 6% koju je napravio sa tuđim novcem. Ova strategija zvana “carry trade” godinama je odlično funkcionirala i tko zna koliko stotina milijardi dolara je posuđeno/uloženo na ovaj način.

No, pad kamatnih stopa u SAD-u i rast u Japanu doveo je do naglog jačanja japanskog jena, što poništava isplativost carry trade strategije. Naime, ako se na gore opisani način može “zaraditi” 6%, a od trenutka posuđivanja do vraćanja kredita japanski jen ojača 6%, špekulant nije ništa zaradio, a može završiti i sa gubitkom ako jen dodatno ojača. Zbog toga su špekulanti zadnjih dana prodali enormne količine američkih i europskih dionica što je dovelo do njihovog pada. Nakon toga su dobivene dolare i eure mijenjali u jene kako bi mogle vratiti dug japanskim bankama. Ta masovna kupnja jena dovela je jačanja japanske valute, a to je pak dovelo do masovnog pada japanskih dionica. Naime, ako je jen sada 10% jači nego prije mjesec dana, to će se sigurno negativno odraziti na japanski izvoz, pa stoga i na prihode i profitabilnost japanskih kompanija.

Opisani događaji pokrenuli su negativnu spiralu na tržištima (jačanje jena je uzrokovalo pad na burzama, a pad dionica je uzrokovao dodatno jačanje jena i tako u krug), a rezultat je najveći pad na japanskoj burzi u posljednjih gotovo 40 godina. Panika se proširila svijetom, što je doprinijelo padu i trenutno najpopularnije dionice na svijetu – Nvidie. Ova dionica je nakon spektakularnog raste posljednjih godina doživjela veliki pad i trenutno se nalazi 26% ispod rekordne vrijednosti dosegnute prije samo tri tjedna.

Suprotno čestim hvalospjevima o kineskom ekonomskom čudu, situacija na kineskoj burzi dionica je jako loša. Naime, trenutni val pada cijena dionica traje već tri godine i ne nazire mu se pad, a dionice još uvijek nisu dosegnule rekordne razine dosegnute davne 2007. godine. Vjerovali ili ne, kineske dionice se nalaze čak 50% ispod razine od prije 17 godina.

Hrvatske dionice su u sličnoj situaciji. Indeks Crobex je trenutno 43% ispod razine od od 2007. godine.

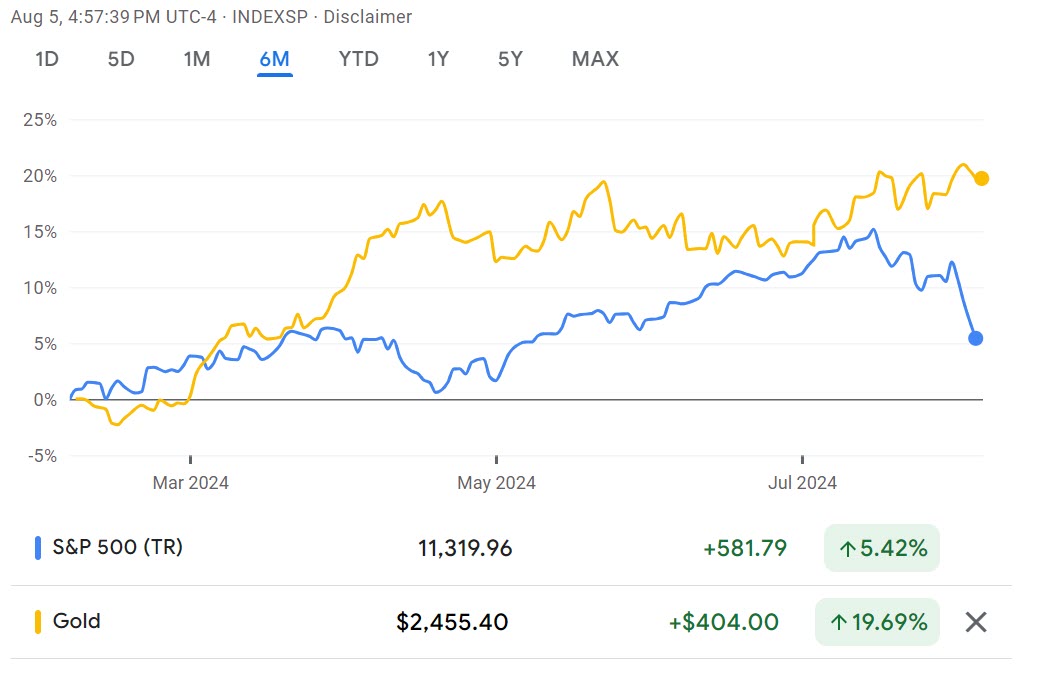

Čak je i najveća burza na svijetu, ona američka, imala periode u kojima su bila potrebna desetljeća da cijene dosegnu prethodne rekordne vrijednosti. Zbog toga, ozbiljni i iskusni investitori nikada ne ulažu sav novac u samo jednu imovinsku klasu. Pri diversifikaciji portfelja idealno bi bilo imati investiciju čija cijena se u pravilu kreće suprotno od dionica. Jedna od takvih investicija je zlato. Cijena ovog plemenitog metala u zadnjim danima bila je mnogo stabilnija od bilo kojeg dioničkog indeksa i nalazi se samo 2-3% ispod rekordne razine. Na grafikonu se može vidjeti usporedba kretanja cijene zlata i vrijednosti SP500 indeksa u posljednjih pola godine. Jasno se može vidjeti da se vrijednosti često kreću potpuno suprotno u kratkom roku, što je idealno za postizanje bolje diversifikacije ulagačkog portfelja.

Zašto cijena zlata raste kada dionice padaju?

Pri značajnijem padu cijena dionica redovito se pojavi strah da bi uskoro moglo doći do recesije. Naime, mnogi sudionici na financijskim tržištima zaključe da postoji jako dobar razlog zašto dionice padaju. U pravilu se radi o očekivanju manjih zarada kompanija, a to se najčešće događa u situacijama kada je gospodarski rast slab ili se čak bliži recesija. U recesijama dolazi do povećanja nezaposlenosti, propasti banaka, straha od toga da čak ni države neće moći plaćati kamate na izdane obveznice, a u takvom općem kaosu i neizvjesnosti mnogi zaključe da je najsigurnije kapital imati u zlatu. Kada posjedujete zlato, ne ovisite niti od uspješnosti neke firme, niti o stabilnosti banke pa čak niti o državi i njenoj valuti.

Lord Rees Mogg je prirodu zlata kao investicije lijepo sročio u rečenici: “Države lažu, bankari lažu, čak i revizori ponekad lažu, ali zlato govori istinu.”

Pogledaj najbolju ponudu investicijskih srebrnjaka u Hrvatskoj klikom na link:

Tekstovi na centarzlata.com služe isključivo za informiranje i educiranje o financijskim tržištima i tržištima plemenitih metala te ih ne treba smatrati investicijskim savjetom.