“Neto kamatna marža” pojam je o kojem sve češće slušamo u medijima, međutim mnogi štediše ne znaju što on podrazumijeva i kako utječe na njih pa krenimo od početka.

Već je sada vidljivo da će hrvatske banke ove godine ostvariti rekordne razine dobiti, najvjerojatnije 50% više nego prošle godine. Postoji nekoliko razloga za ovaj rast. Jedan je rast kamata na prekonoćne depozite kod središnje banke. Ulaskom u europodručje, HNB se obvezao plaćati veće kamate poslovnim bankama za njihove depozite, a radi se o stotinama milijuna eura. Drugi je pak razlog nešto što se zove neto kamatna marža.

Neto kamatna marža – što je i kako funkcionira?

Neto kamatna marža razlika je između prihoda od kamata na kredite te rashoda od kamata na depozite štediša. U posljednjih je godinu dana neto kamatna marža porasla s 1.93% na 2.6%. Zbog inflacije i povećanja kamatnih stopa u eurozoni, banke osjećaju sve veći rizik pa je građanima sve teže i skuplje dobiti kredite. Istovremeno, u Hrvatskoj su kamate na depozite stanovništva neke od najnižih u eurozoni.

Drugim riječima, kad vam treba novac odnosno kredit, plaćate bankama visoku kamatu, a kad bankama treba vaš novac tj. štednja, vi za to dobivate skoro pa ništa. Ovaj se jaz s vremenom samo produbljuje, dok banke zarađuju sve više i više. U Italiji su zbog nezapamćenog rasta neto kamatne marže vlasti nedavno zaprijetile nametanjem posebnog poreza bankarskom sektoru, što je posljedično uzrokovalo osjetan pad dionica talijanskih banaka. Ipak, mnogi analitičari primijetili su kako porezi nije u stanju riješiti sukus problema. Rješenje bi trebalo biti dizanje kamata na depozite građana i poduzeća, no to bi značilo manje zarade za banke.

S druge strane, hrvatske banke dugo vremena nisu imale visoke neto kamatne marže pa su to nadoknađivale visokim naknadama za raznorazne usluge koje ne spadaju u rečenu kategoriju. Dizanjem kamatnih stopa u eurozoni, neto kamatna marža naših banaka je porasla, međutim naknade se nisu smanjile, nego su ulaskom u euro, naprotiv, i one porasle. S obzirom da su naše banke u vlasništvu talijanskih grupacija te da bi druge članice EU, uključujući Hrvatsku, mogle uvesti porez na neto kamatnu maržu, moguće je da bi se ti novi troškovi podmirivali dodatnim dizanjem ionako visokih naknada.

Visoke neto kamatne marže i inflacija čine nas siromašnijima

Kamatne stope na depozite, oročenu štednju i druge oblike držanja novca na banci, kreću se u rasponu od najčešće 0.02 do maksimalno 1.5% kako bi neto kamatna marža banaka bila što veća. Istovremeno, službena stopa inflacije je 7.3%. Neznatan prinos koji ostvarimo na štednji naprosto ne može nadoknaditi gubitak kupovne moći s kojim se suočavamo na dnevnoj bazi.

Nadalje, svima nam je jasno da službene statistike o stopi inflacije nisu relevantne u stvarnim životnim uvjetima. Troškovi poput najma, nekretnina, energenata, prehrambenih namirnica, automobila, sirovina, materijala, ugostiteljskih i turističkih usluga te brojni drugi, u posljednjih godinu-dvije poskupjeli su za nekoliko desetaka posto, a u nekim slučajevima čak dvostruko ili više. Pritom realne plaće nisu rasle ni približno kako bi umanjile pad kupovne moći. Sve u svemu, činjenica ostaje da smo relativno siromašniji nego što smo bili ranije, a bankovna štednja, ako smo se na nju i odlučili, nije nam nipošto ublažila situaciju.

Ovdje se nalaže logično pitanje: koji oblik štednje može dugoročno sačuvati vrijednost naše ušteđevine od propadanja uslijed poskupljenja i rekordno visokih neto kamatnih marži?

Investicijsko zlato – najefikasnija dugoročna štednja

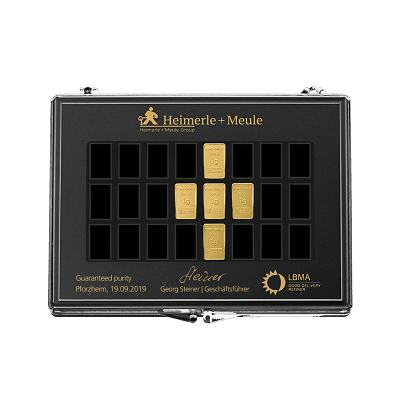

Jedan od najefikasnijih dugoročnih oblika štednje koji se pokazao otpornim na sve vrste gospodarskih, financijskih i društvenih kriza jest ulaganje u investicijsko zlato u vidu zlatnika i zlatnih poluga. Cijena zlata od ukinuća zlatnog standarda 1971. do danas, porasla je za preko 5300%. U posljednja dva desetljeća, gledano u eurima, taj je rast iznosio 436.6%, a u zadnjih pet godina 67.4%. I dok god u svijetu vlada trenutni monetarni poredak u kojem fiat valute bez pokrića vode “glavnu riječ”, nema razloga da se ovaj trend dugoročnog rasta cijene zlata ne nastavi i ubuduće. U suprotnom, dođe li do bilo kakve katastrofične situacije, kobne po način na koji sada funkcionira svjetska ekonomija, zlato bi tek onda dobilo na važnosti kao pokriće vrijednosti ili sredstvo razmjene.

Da je zlato sigurno utočište očuvanja kupovne moći i financijske stabilnosti tijekom svih vrsta kriza, pokazuje i činjenica da su središnje banke diljem svijeta nabavile rekordne količine zlata u prvoj polovici ove godine, ali i vijest da sve više središnjih banaka povlači svoje zlatne rezerve iz inozemstva u domaće trezore. Svi žele biti sigurni i držati zlato “kod sebe” u slučaju potencijalnog rasta geopolitičkih tenzija, visoke inflacije, širenja recesije i procesa poput dedolarizacije.

Osim velikih investitora kao što su središnje banke, mali investitori tj. većina običnih građana također sve češće pribjegavaju zlatu kako bi dugoročno sačuvali vrijednost svojih ušteđevina. Prošle godine potražnja za zlatom u Hrvatskoj iznosila je između 4.5 i 5 tona, a kako sada stvari stoje domaće tržište zlata uskoro bi moglo nadmašiti tržište dionica.

Pogledaj najbolju ponudu investicijskog zlata u Hrvatskoj klikom na link:

O autoru:

Josip Kokanović, mag. oec.

Josip Kokanović operativni je direktor Centra Zlata i vodeći stručnjak za plemenite metale u Hrvatskoj. Kokanović je i istaknuti financijski stručnjak s dugogodišnjim iskustvom u financijskoj industriji te kolumnist i čest gost predavač specijaliziran za teme ulaganja i financijske pismenosti.

Tekstovi na centarzlata.com služe isključivo za informiranje i educiranje o financijskim tržištima i tržištima plemenitih metala te ih ne treba smatrati investicijskim savjetom.