3. 6. 2024.

Nakon što su određene banke najavile smanjenje kamata na štednju, sada povećavaju i naknade za različite usluge, što je ponovno izazvalo negodovanje javnosti.

Podsjetimo, kamatne stope na depozite i oročenu štednju snižavati će se usporedno s odlukama Europske središnje banke o rezanju kamatnjaka. Međutim, problem je što je u Hrvatskoj stopa inflacije prema harmoniziranom indeksu potrošačkih cijena (HIPC) i dalje 4.3%, što znači da naš novac znatno brže gubi na vrijednosti, nego što možemo zaraditi štedeći u bankama uz nepovoljne kamate.

Tim gore, uz niže kamate na štednju, sada ćemo plaćati i veće naknade za usluge poput vođenja računa, vršenje transakcija, podizanje novca s računa i slično.

Dobit banaka nikad veća – koji je uzrok dizanja naknada?

Prema HNB-u, domaće banke su u 2023. ostvarile rekordnu dobit od 1.36 milijardi kuna, što je za čak 91.2% više u odnosu na godinu ranije. Od toga je skoro 480 milijuna eura bankama isplatio HNB u sklopu kamata na prekonoćne depozite po referentnoj kamatnoj stopi ESB-a (4%) – prema pravilima koja su prihvaćena ulaskom u europodručje. HNB je u ovoj situaciji nažalost nemoćan i morat će nastaviti pumpati enormne profite poslovnih banaka.

Iako banke imaju nikad veće profite, svejedno dižu naknade za svakojake usluge, isto kao što snižavaju kamatne stope na štednju, premda je stopa inflacije i dalje relativno visoka. Je li dizanje naknada stvarno opravdano?

Banke će dignuti čak i naknade koje mnogima same po sebi nemaju smisla poput podizanja novaca s vlastitog računa. Postavlja se pitanje kako to da moramo prema zakonu primati plaće preko banaka, a one mogu samovoljno bez razloga dizati naknade za usluge kao što su podizanje te iste plaće. Takva praksa postoji zbog sigurnosti toka novca, no kako zaštititi štediše od poskupljenja usluga koje možda nisu opravdana?

Cijene usluga također rastu i unatoč sve većem stupnju digitalizacije koja bi trebala učiniti poslovanje efikasnijim, bržim i jeftinijim. Baš zbog takvih praksi, u primjerice Velikoj Britaniji, državni regulator istražuje Visu i Mastercard koji su u posljednjih pet godina podigli naknade za više od 30% bez realnog opravdanja

Zašto držimo 37 milijardi eura u bankama?

Činjenica je da banke funkcioniraju po principu frakcionalnog bankarstva odnosno da se od novca koje ljudi deponiraju istovremeno izdaju krediti. Riječ je o fenomenu sekundarne emisije novca, što nije nužno problem, ali što bi bilo kada bi sve štediše istovremeno htjeli podići svoje novce?

Tijekom bankovne krize prošle godine, među nekim bankama u SAD-u proširio se strah da bi moglo doći do panike, što bi potaknulo štediše da u masovnom broju krenu dizati svoje depozite, što bi zauzvrat potaknulo potencijalni niz bankrota. Iz tog primjera jasno je da treba biti oprezan za svojom ušteđevinom, osobito u kriznim situacijama, dok povijesni primjeri pokazuju da su mnogi i ostajali bez svojih štednji jer nisu bili svjesni takvih rizika.

No vratimo se u danas i ovdje. Zarada domaćih banaka je ogromna jer depozite koje primaju od svih nas preko noći moraju staviti kod središnje banke koja im za to plaća visoke kamate (4%). Od tih depozita, banke “po danu” izdaju kredite stanovništvu i poduzećima za što pak naplaćaju visoke kamate. Nama za naše depozite (prevedeno – novac koju mi posuđujemo bankama), plaćaju niske ili gotovo nikakve kamate te nam još povisuju i naknade za stvari poput održavanja računa i dizanje novaca.

Istovremeno, stopa inflacije od preko 4% izjeda kupovnu moć našeg novca tako da smo s vremenom sve siromašniji. Tim gore, kumulativna inflacija u posljednjih nekoliko godina iznosi više desetaka posto, a cijene pojedinih proizvoda i usluga gotovo su se udvostručile. Kao šećer na kraju, zbog manjka financijske pismenosti, mi još uvijek držimo 37 milijardi eura na štednji u bankama i gledamo kako vrijednost tog novca propada iz dana u dan.

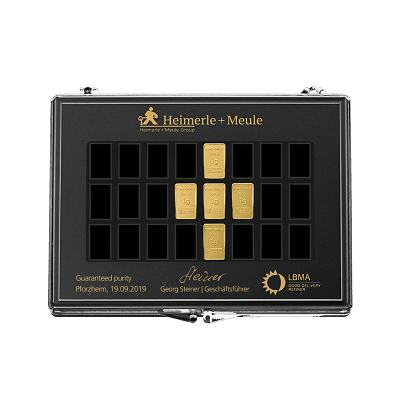

Investicijsko zlato kao alternativa

Investicijsko zlato prava je alternativa držanju novaca u banci. Cijena zlata dugoročno raste, a u posljednjih dvadeset godina taj rast je u prosjeku godišnje iznosio 9% odnosno kumulativno preko 500%. Rast cijene zlata nije slučajan. Radi se o plemenitom metalu koji posjeduje intrinzičnu vrijednost temeljem svojih posebnih fizičkih svojstava i ograničene ponude. Iz tog razloga, u nijednoj banci ne postoji štedni aranžman koji bi mogao nadmašiti rast cijene zlata.

Naprotiv, banke će od vas “posuditi” novac koji deponirate, naplaćivat će vam naknade za vođenje računa, naplatit će kamate središnjoj banci za držanje tog novca, a zatim će posuditi taj novac nekome drugome. Tom drugome će opet naplatiti kamate za posudbu novca i za sve to će vas na kraju nagraditi s kamatama koje su znatno niže od stope inflacije tako da s vremenom samo gubite kupovnu moć, dok se banka sve više bogati.

Za razliku od papirnatog novca ili novca na bankovnim računima čija kupovna moć s vremenom opada i nestaje, osobito tijekom perioda inflacije i krize, zlato se povijesno dokazalo kao jedan od najefikasnijih i najsigurnijih instrumenata očuvanja kupovne moći. Zlato je nadživjelo većinu fiat valuta u povijesti te održalo svoju vrijednost tijekom perioda visoke i hiperinflacije, kao i tijekom propasti različitih banaka. Njegova vrijednost priznata je u praktički svim civilizacijama i kulturama.

U tom smislu, zlato daje vrlo visoku dozu neovisnosti od financijskog i bankarskog sustava te omogućuje dugoročnu zaštitu vrijednosti štednje, kao i ostvarivanje pozamašne zarade. Nadalje, na ulaganje u investicijsko zlato ne plaća se nikakva naknada, PDV, porez na kapitalnu dobit, niti ikoja druga vrsta nameta, izuzev marže trgovca. Zlatnici i zlatne poluge omogućuju svojem vlasniku da štednju drži u vlastitim rukama. Zlato je jednostavno za prenositi i pohraniti, a u slučaju nužde, lako ga je unovčiti jer je standardizirano i visoko likvidno. To znači da se bilo gdje u svijetu, vrlo brzo i jednostavno može zamijeniti za novac kroz otkup zlata i to po približno istoj cijeni.

Zaprati naš Telegram kanal i ostani u toku putem linka: https://t.me/centarzlata

Pogledaj najbolju ponudu investicijskog zlata u Hrvatskoj klikom na link:

Tekstovi na centarzlata.com služe isključivo za informiranje i educiranje o financijskim tržištima i tržištima plemenitih metala te ih ne treba smatrati investicijskim savjetom.